ஓய்வுக்காலத்துக்கான 30 :30 ஃபார்முலா !

ஓய்வுக்காலத்துக்கான 30 :30 ஃபார்முலா !

Thu Jun 02, 2016 11:11 pm

இளைஞர்களுக்கான ஈஸி பிளான்படங்கள்: ஆ.முத்துக்குமார், சி.தினேஷ்குமார்.

பொதுவாக, சுமார் 88% இந்தியர்கள் தங்கள் ஓய்வுக்காலத்துக்காக முன்னரே சேர்த்து வைப்பதில்லை என்கிறது, ஆய்வு முடிவு ஒன்று. ஓய்வுக்காலம் நெருங்கும் தருவாயில்தான் பயத்தின் காரணமாக முதலீடு செய்ய முடிவு எடுப்பார்கள். இது முற்றிலும் தவறான அணுகுமுறை.

ஆனால், இன்றைக்கு அவரவர் ஓய்வுக்காலம் அவரவர் கையிலேயே உள்ளது என்கிற விழிப்பு உணர்வு ஏற்பட்டுள்ளது. எது மிகப் பெரிய பிரச்னை, வெகு விரைவாக இறப்பதா அல்லது அதிகக் காலம் வாழ்வதா என்கிற கேள்விகளுக்குப் பதில் கிடைத்துள்ளது.

ஒருவர் அதிக நாட்கள் வாழாமல் குறுகிய காலத்தில் எதிர்பாராமல் இறக்க நேரிட்டால், ஆயுள் காப்பீடு எடுத்துவைப்பது அவசியமாகும். கூடவே மருத்துவச் செலவுகளைச் சமாளிக்க ஹெல்த் இன்ஷூரன்ஸ் பாலிசிகளை எடுப்பதும் கட்டாயம்.

ஒருவர் அதிக நாட்கள் வாழ்கிறார் எனில், அதை மிகப் பெரிய வரப்பிரசாதமாகவே நாம் நினைக்க வேண்டும். ஆனால், ஒருவர் நீண்ட காலம் வாழும்போது அவருக்கு கட்டாயமாக பணம் தேவைப்படும். இன்றைக்கு பலரும் வயதான காலத்தில் கையில் காசில்லாததால், சின்னச் சின்ன ஆசைகளைக்கூட நிறைவேற்றிக் கொள்ள முடியாமல் மனம் புழுங்குகின்றனர்.

ஒருவர் அதிக நாட்கள் வாழ்கிறார் எனில், அதை மிகப் பெரிய வரப்பிரசாதமாகவே நாம் நினைக்க வேண்டும். ஆனால், ஒருவர் நீண்ட காலம் வாழும்போது அவருக்கு கட்டாயமாக பணம் தேவைப்படும். இன்றைக்கு பலரும் வயதான காலத்தில் கையில் காசில்லாததால், சின்னச் சின்ன ஆசைகளைக்கூட நிறைவேற்றிக் கொள்ள முடியாமல் மனம் புழுங்குகின்றனர்.

இளமையில் ஒருவர் கடினமாக உழைப்பது போல, முதுமையிலும் அதே துடிப்புடனும், வேகத்துடனும் உழைப்பது கடினம். இளமைப் பருவத்தில் இருந்த உடல் வலிமை, மன வலிமை, துடிப்பு, வயதானபின் படிப்படியாகக் குறைவது இயற்கையே.

இன்றைக்கு நமது தேவைகள், அவசிய தேவைகள், அவசியமற்ற தேவைகள், அநாவசிய தேவைகள் என பிரித்துப் பார்க்காமல், மகிழ்ச்சியுடன் வாழ்கிறோம். அதுவே ஓய்வுபெற்ற பின்னர், அன்றாடச் செலவுக்கும், நினைத்ததை வாங்கி மகிழ்வதற்கும், மருத்துவச் செலவுக்கும், குடும்பச் செலவுக்கும், பிள்ளைகள் மற்றும் பேரப் பிள்ளைகளின் ஆசைகளை நிறைவேற்றவும் புனித யாத்திரை செலவுக்கும், எதிர்பாராத செலவுக்கும் பிள்ளைகளை எதிர்பார்த்துக் கொண்டு இருக்க வேண்டும்.

பிற்காலத்தில் ஏற்படும் இந்தச் செலவுகளுக்கு இன்றே திட்டமிட்டு சேமிக்க வேண்டும். இல்லை யென்றால், ஓய்வுக்காலத்திலும் உழைக்க வேண்டிய கட்டாயம் ஏற்படும். ஏன் ஓய்வுக் காலத்துக்காகச் சேமிக்க வேண்டும் என்பதற்கு முக்கியக் காரணம், இந்தியர்களின் ஆயுள் அதிகரித்திருப்பதே.

பிற்காலத்தில் ஏற்படும் இந்தச் செலவுகளுக்கு இன்றே திட்டமிட்டு சேமிக்க வேண்டும். இல்லை யென்றால், ஓய்வுக்காலத்திலும் உழைக்க வேண்டிய கட்டாயம் ஏற்படும். ஏன் ஓய்வுக் காலத்துக்காகச் சேமிக்க வேண்டும் என்பதற்கு முக்கியக் காரணம், இந்தியர்களின் ஆயுள் அதிகரித்திருப்பதே.

இந்தியாவில் இப்போது 65 வயதை அடைந்தவர் கள் சுமார் 8 கோடி பேர் உள்ளனர். இந்த எண்ணிக்கை 2050-ல் 20 கோடியாக உயரும். மேலும், இந்தியாவில் 80 வயதை எட்டியவர்கள் 4.3 கோடிக்கும்மேல் உள்ளனர். இது உலக அளவில் அதிகம்.

ஆயுள் அதிகரிப்பு!

1960-ல் நமது இந்தியர்களின் சராசரி ஆயுள் வெறும் 42 வயதுதான். இப்போது அது 65 வயதாக உயர்ந்திருக்கிறது.ஆனால், வருங்காலத்தில் 85 வயதுக்கு மேலும் வாழ்வார்கள் என்று மக்கள் தொகை கணக்கு அமைப்பு (Population Reference Bureau) கூறுகிறது. ஆகையால், நாம் வயதான காலத்துக்குச் சேமித்து வைப்பது மிக மிக அவசியம் ஆகிறது.

1960-ல் நமது இந்தியர்களின் சராசரி ஆயுள் வெறும் 42 வயதுதான். இப்போது அது 65 வயதாக உயர்ந்திருக்கிறது.ஆனால், வருங்காலத்தில் 85 வயதுக்கு மேலும் வாழ்வார்கள் என்று மக்கள் தொகை கணக்கு அமைப்பு (Population Reference Bureau) கூறுகிறது. ஆகையால், நாம் வயதான காலத்துக்குச் சேமித்து வைப்பது மிக மிக அவசியம் ஆகிறது.

நமது ஆயுள் அதிகரிப்புக்கேற்ப நாம் வேலை செய்யும் வயது உயர்த்தப்படுவதில்லை. ஆகவேதான், பணியிலிருந்து ஓய்வு பெற்றபிறகும் குடும்பச் செலவுக்காக வேலைக்குச் செல்ல வேண்டிய நிலை ஏற்படுகிறது. இதனைத் தவிர்க்க பணிபுரியும் காலத்திலேயே, திட்டமிட்டு ஓய்வுக் காலத்துக்கு முதலீடு செய்வது அவசியமாகிறது.

சுமார் பத்து வருடங்களுக்கு முன்பு முதியோர் இல்லம் என்பது பெரிதாக இல்லை. ஆனால், இன்றோ எண்ணற்ற முதியோர் இல்லங்களைப் பார்க்க முடிகிறது. ஓய்வுக் காலத்துக்குச் சீரான வருமானத்துக்குத் திட்டமிட தவறியவர்களே இந்த முதியோர் இல்லங்களில் அடைக்கலமாகும் நிலை காணப்படுகிறது. இந்தக் காலத் தலைமுறையினர் எதிர்காலத் தில் இந்தப் பிரச்னையை சந்திக்காமல் இருக்க வேண்டும் எனில், ஓய்வுக்காலத்துக்குச் சேர்த்து வைப்பது அவசியம்.

பொதுவாக, நம் மக்கள் தங்களுக்குத் தேவையான அனைத்தையுமே அரசாங்கத் திடம் எதிர்பார்ப்பார்கள். இது அரசுக்கு ஒரு சவாலாக இருக்கிறது. இதனால் அரசு ஊழியர் களுக்கு வழங்கும் ஓய்வூதியத் திட்டத்தைக் கடந்த 2004-ம் ஆண்டு முதல் ரத்து செய்தது அரசாங்கம். ஆகவே, மாதச் சம்பளம் வாங்கும் தனிநபர்கள் தங்களின் ஓய்வுக்காலச் செலவுகளுக்குத் தாங்களே திட்டமிடும் நிலைமைக்குத் தள்ளப்பட்டு இருக்கி றார்கள். நம் ஓய்வுக்காலத் தேவைக்கு (அவரவர் தேவைக்கேற்ப) முன்னரே சீராகத் திட்டமிட்டுச் சேமிப்பது இன்றியமையாததாகும். இனி அவரவர் வாழ்க்கை, அவரவர் கையில்தான்.

30:30 சவால்!

30:30 சவால்!

20:20, 50:50 என்று கிரிக்கெட்டில்தான் கேள்விப்பட்டிருக்கிறோம். இது என்ன புதிதாக 30:30 என்று நீங்கள் கேட்கலாம். இது கிரிக்கெட் விளையாட்டல்ல, வாழ்க்கை விளையாட்டு. 30 வயது இளைஞன் 30 வருட வேலைக்குப் பிறகு, 60 வயதில் பணி முடிந்து தனது ஓய்வுக்காலத்தை அடைகிறான். இந்த இடைப்பட்ட காலமே (30-60) வாழ்க்கை விளையாட்டாகும். 60 வயதுக்குப் பிறகு 20 ஆண்டுகள், அதாவது 80 வயது வரை வாழ்வோம் என்கிறபோது, அந்த 20 ஆண்டுகளுக்கு நம்முடைய முதலீடு வருமானம் தருவதாக இருக்க வேண்டும். அதற்கேற்ப நமது முதலீட்டைத் திட்டமிடுவது அவசியம்.

இன்றைய இளைஞர்கள் மேற்படிப்பு முடித்து வேலை கிடைத்தவுடன், அவரவர் விருப்பத்துக்கு ஏற்ப செலவு செய்து வாழ்க்கையை அனுபவிக்கிறார்கள். ஆனால், அதே இளைஞன் திருமணத்துக்குப்பின், சுமார் 30 வயதில் எண்ணற்றக் கனவுகளோடு, குறிப்பாக, புதிதாக வீடு வாங்குதல், சுற்றுலா செல்வது, சொந்த கார் வாங்குவது, குழந்தைகளின் கல்வி மற்றும் திருமணம் என பல செலவுகள் இருப்பினும், விலைவாசி ஏற்றத்தைக் கருத்தில்கொண்டு தனது ஓய்வுக்காலத்துக்காகத் திட்டமிட வேண்டும்.

எப்படித் திட்டமிடுவது?

இன்றைய நிலையில் கணவன் - மனைவிக்கு மாத செலவு (சேமிப்பு தவிர்த்து, மாத செலவு மட்டும்) ரூ.10,000 என்று வைத்துக்கொள்வோம். 7% பணவீக்கம் என்று வைத்துக்கொண்டால், அவர்களது 60-வது வயதில் அந்தச் செலவு சுமார் ரூ.75,000-ஆக இருக்கும். 80-வது வயதில் இந்த மாத செலவு ரூ.2,94,000-ஆக அதிகரித்திருக்கும். அதற்கேற்ப எவ்வளவுக்கு எவ்வளவு ஓய்வுக் காலத்துக்குச் சேமிக்க முடியுமோ, அந்த அளவுக்கு அதிகம் முதலீடு செய்தால்தான், வயதான காலத்தையும் வளமாகக் கழிக்க முடியும்.

விலைவாசி ஏற்றம்!

விலைவாசி ஏற்றம்!

விலைவாசி ஏற்றம் என்பது அமைதியாகக் கொல்லும் ஓர் ஆயுதம். விலைவாசி ஏற்றமானது நமது வாங்கும் திறனைக் குறைப்பது மட்டுமல்ல, நமது முதலீட்டின் மூலமாகக் கிடைக்கும் வருமானத்தையும் குறைக்கும்.

இந்தியாவில் விலைவாசி ஏற்றத்தைக் கணக்கிட 1980-ல் இருந்து ஒவ்வொரு ஆண்டும் விலைவாசி ஏற்றம் குறித்த கணக்கீடு (Cost inflation index) செய்யப் படுகிறது. ஒவ்வொரு வருடமும் மார்ச் மாதம் முடியும் தருவாயில் இந்தக் கணக்கீடு செய்யப்படும். அன்று (1980-ல்) 100 புள்ளிகளாக இருந்த கணக்கீடு, 2014 மார்ச் மாத இறுதியில் 1024-ஆக இருக்கிறது. கடந்த 33 வருடத்தில் சராசரியாக 7.30% பணவீக்கம் உயர்வாகும்.

செலவு, கூட்டு வளர்ச்சியில் வளர்ந்து வரும்போது, நம் முதலீடும் அதே விகிதத்தில் வளர்கிறதா அல்லது விலைவாசி ஏற்றத்தைத் தாண்டி வளர்கிறதா என்பதையும் பார்ப்பது மிகவும் அவசியம். இதனால் 30 வயதில் மாத செலவுக்கு ரூ.10,000 தேவையென்றால், 60-வது வயதில் மாதம் ரூ.75,000 தேவை. இந்தத் தொகை சீராகக் கிடைக்க வேண்டும் எனில், அதற்கு முதலீடு செய்யத் தேவையான மொத்த தொகை ரூ.1,66,00,000. அதற்கு நீங்கள் (30x12=360) 360 மாதங்களுக்கு, மாதம் ரூ.4770 முதலீடு செய்ய வேண்டும். 12% வருமானம் கிடைத்தால், ரூ.1,66,00,000 தொகுப்பு நிதி (கார்ப்பஸ்) கிடைத்துவிடும்.

ஹெச்எஸ்பிசி வங்கியின் ஆய்வின்படி, பொதுவாக இந்தியர்கள் தங்களது மொத்த வருமானத்திலிருந்து 35% சேமிக்கிறார்கள். இந்த 35% என்பது தங்களின் பிள்ளைகளின் திருமணம் மற்றும் கல்விச் செலவுக்குத்தானேயன்றி, தங்கள் ஓய்வுக்கால வாழ்க்கைக்காக அல்ல.

இன்றைய இளைஞர்களிடம் சேமிக்கும் பழக்கம் வெகுவாகக் குறைந்து வருகிறது. அவர்கள் மொத்த சம்பாத்தியத்தில் 25 சதவிகிதமே சேமிக்கின்றனர். இதற்கு முக்கியக் காரணம், பிளாஸ்டிக் மணி. டெபிப் மற்றும் கிரெடிட் கார்டுகளை தங்கள் இஷ்டப்படி செலவு செய்து கடன் சிக்கலில் மாட்டிக்கொள்கிறார்கள். ஆகையால், சேமிக்கும் பழக்கம் குறைந்துவிட்டது.

இன்றைய இளைஞர்களிடம் சேமிக்கும் பழக்கம் வெகுவாகக் குறைந்து வருகிறது. அவர்கள் மொத்த சம்பாத்தியத்தில் 25 சதவிகிதமே சேமிக்கின்றனர். இதற்கு முக்கியக் காரணம், பிளாஸ்டிக் மணி. டெபிப் மற்றும் கிரெடிட் கார்டுகளை தங்கள் இஷ்டப்படி செலவு செய்து கடன் சிக்கலில் மாட்டிக்கொள்கிறார்கள். ஆகையால், சேமிக்கும் பழக்கம் குறைந்துவிட்டது.

மேலும், தங்களது வேலைப் பளு காரணமாக அவர்கள் மிகுந்த மன உளைச்சலுக்கு ஆளாகின்றனர். எனவே, அவர்கள் அதிக ஆண்டுகள் வேலை பார்க்க வேண்டும் என்கிற எண்ணம் இல்லாமல், குறுகிய காலத்திலேயே பணியில் இருந்து ஓய்வு பெறுகின்றனர்.

இன்று நம் இளைஞர்கள் முக்கிய மூன்று சவால்களை எதிர்கொள்ள வேண்டியி ருக்கிறது.

1. அதிக நாட்கள் வாழும் திறன் (Longer Life Span)

2. பணவீக்கம் (Inflation)

3. குறுகிய காலமே வேலை (Shorter Work Life) பார்ப்பது.

இந்த மூன்று சவால்களையும் வெற்றிகரமாக எதிர்கொள்ளும் ஒரு புதுமையான திட்டம்தான் இந்த 30:30 ஃபார்முலா. இந்த ஃபார்முலாவின்படி, ஒருவர் தனது ஓய்வுக்காலத்துக்குத் தேவையான பணத்தை எப்படி சேமிப்பது?

எப்படிச் சேமிப்பது?

பொதுவாக, ஓய்வூதியத்துக்காக பிஎஃப், ஓய்வூதியத் திட்டங்களில் சேமித்து வருவார்கள். அத்தகைய சேமிப்பானது விலைவாசியைக் கருத்தில்கொண்டு வளராததால், அவர்களது ஓய்வுக்காலத்துக்குப் பணப் பற்றாக்குறை ஏற்படுகிறது.

ஓய்வுக்காலச் சேமிப்பை, இளமைக் காலத்திலேயே தொடராமல், ஓய்வுக்காலம் நெருங்கும் காலத்தில் சேமிக்க ஆரம்பித்தால், தங்கள் ஓய்வுக்காலத்துக்குத் தேவைப்படும் தொகையில் பற்றாக்குறை ஏற்படுகிறது.

உதாரணமாக, இன்றைக்கு 50 வயதாகும் ஒருவருக்கு மாதம் 10,000 ரூபாய் குடும்பச் செலவு என்றால் 60 வயதில் பணி ஓய்வு பெறும்போது ஆண்டுக்கு 7% பணவீக்க அதிகரிப்பில், சுமார் ரூ.19,500-தேவைப்படும். ஒருவர் தனது 60-வது வயதில் ரூ.43 லட்சம் தொகுப்பு நிதி இருந்தால்தான் இந்தத் தொகையைப் பெற முடியும்.

இந்தத் தொகுப்பு நிதிக்கு அவர் மாதம் முதலீடு செய்ய வேண்டிய தொகை ஏறக்குறைய ரூ.18,700-ஆக இருக்கும் (12 % வருமானம் அடிப்படையில்). இந்த அளவுக்கு அதிகத் தொகையை 50 வயதுக்கு மேல் உள்ள எத்தனை பேரால் முதலீடு செய்ய முடியும்? அந்தவகையில் 30 வயது வாக்கில் 60 வயதுக்குப் பின் கிடைக்க வேண்டிய வருமானத்துக்கான முதலீட்டை ஆரம்பித்துவிடுவது நல்லது. கார் அல்லது வீடு வாங்க வேண்டும் என்றால், அவரவர் வருமானத்துக்கு ஏற்றாற்போல் எவ்வளவு தொகை வேண்டும் என்பதைக் கணக்கிட்டு, அதற்கேற்றாற்போல முதலீடு செய்தோ, கடன் வாங்கியோ பயன் பெறுகிறார்கள்.

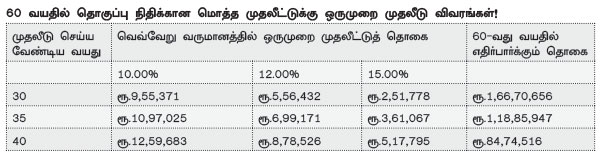

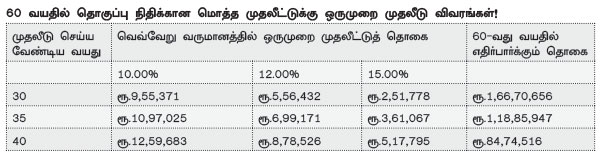

ஆனால், ஓய்வுக்காலத்துக்கு எவ்வளவு தொகை சேமிக்க வேண்டும் என்று இலக்கில்லாமல் ஏதோ ஒரு தொகையை வருமான வரிச் சலுகைக்காகச் சேமிக்கிறார்கள். எவ்வளவு தொகை முதலீடு செய்ய வேண்டும் என்கிற விவரத்தை அட்டவணையாகத் தந்துள்ளோம், பாருங்கள்.

தங்களின் வாழும்முறைகேற்பவும் (லைஃப் ஸ்டைல்), செலவு செய்யும் தொகை போன்றவற்றைக் கவனித்து ஓய்வுக்காலத்துக்கு எவ்வளவு தொகை தேவை என்பதைக் கணித்து, அதற்கேற்றாற்போல் இளமைக் காலத்தில் முறையாக ஈக்விட்டி டைவர்ஸிஃபைடு மியூச்சுவல் ஃபண்ட் உள்ளிட்ட திட்டங்களில் மாதந்தோறும் முதலீடு செய்ய வேண்டும். அப்போதுதான் விலைவாசி ஏற்றத்தைத் தாண்டி, நமது முதலீடு அதிக வருமானத்தைத் தரும். இப்படிச் செய்யும் பட்சத்திலேயே நமது ஓய்வுக்காலத்தை நிம்மதியாக, சந்தோஷமாக கழிக்க முடியும்.

வளமான ஓய்வுக்காலம் என்பது திடமான சேமிப்பின் மூலமே சாத்தியம் என்கிற உண்மையை உணர்ந்து, இன்றே சேமிக்கத் தொடங்குங்கள். அமைதியான ஓய்வுக்காலத்துக்கான அடிப்படையை இப்போதே அமைக்க நடவடிக்கை எடுத்திடுங்கள்!

சா.ராஜசேகரன் நிதி ஆலோசகர்

www.wisdomwealthplanners.com

நம் நாட்டில் அரசு ஊழியர், தனியார் ஊழியர், சுயதொழில் செய்பவர் அனைவருமே, மிகப் பெரிய சவாலை எதிர்நோக்கி வாழ்ந்து வருகிறார்கள். வாழும் தலைமுறைக்கும், இனி வரப்போகும் தலைமுறையினருக்கும் ஓய்வூதியம் மிகவும் சவாலாக இருக்கப் போகிறது. ஓய்வுக்காலத்துக்காக எப்படித் திட்டமிடுவது? ஓய்வுக்காலத்தில் யாரையும் எதிர்பாராமல், இனிமையாக வும் நிம்மதியாகவும் வாழ்வது எப்படி என்பதை விளக்கமாகக் காண்போம்.www.wisdomwealthplanners.com

பொதுவாக, சுமார் 88% இந்தியர்கள் தங்கள் ஓய்வுக்காலத்துக்காக முன்னரே சேர்த்து வைப்பதில்லை என்கிறது, ஆய்வு முடிவு ஒன்று. ஓய்வுக்காலம் நெருங்கும் தருவாயில்தான் பயத்தின் காரணமாக முதலீடு செய்ய முடிவு எடுப்பார்கள். இது முற்றிலும் தவறான அணுகுமுறை.

ஆனால், இன்றைக்கு அவரவர் ஓய்வுக்காலம் அவரவர் கையிலேயே உள்ளது என்கிற விழிப்பு உணர்வு ஏற்பட்டுள்ளது. எது மிகப் பெரிய பிரச்னை, வெகு விரைவாக இறப்பதா அல்லது அதிகக் காலம் வாழ்வதா என்கிற கேள்விகளுக்குப் பதில் கிடைத்துள்ளது.

ஒருவர் அதிக நாட்கள் வாழாமல் குறுகிய காலத்தில் எதிர்பாராமல் இறக்க நேரிட்டால், ஆயுள் காப்பீடு எடுத்துவைப்பது அவசியமாகும். கூடவே மருத்துவச் செலவுகளைச் சமாளிக்க ஹெல்த் இன்ஷூரன்ஸ் பாலிசிகளை எடுப்பதும் கட்டாயம்.

இளமையில் ஒருவர் கடினமாக உழைப்பது போல, முதுமையிலும் அதே துடிப்புடனும், வேகத்துடனும் உழைப்பது கடினம். இளமைப் பருவத்தில் இருந்த உடல் வலிமை, மன வலிமை, துடிப்பு, வயதானபின் படிப்படியாகக் குறைவது இயற்கையே.

இன்றைக்கு நமது தேவைகள், அவசிய தேவைகள், அவசியமற்ற தேவைகள், அநாவசிய தேவைகள் என பிரித்துப் பார்க்காமல், மகிழ்ச்சியுடன் வாழ்கிறோம். அதுவே ஓய்வுபெற்ற பின்னர், அன்றாடச் செலவுக்கும், நினைத்ததை வாங்கி மகிழ்வதற்கும், மருத்துவச் செலவுக்கும், குடும்பச் செலவுக்கும், பிள்ளைகள் மற்றும் பேரப் பிள்ளைகளின் ஆசைகளை நிறைவேற்றவும் புனித யாத்திரை செலவுக்கும், எதிர்பாராத செலவுக்கும் பிள்ளைகளை எதிர்பார்த்துக் கொண்டு இருக்க வேண்டும்.

இந்தியாவில் இப்போது 65 வயதை அடைந்தவர் கள் சுமார் 8 கோடி பேர் உள்ளனர். இந்த எண்ணிக்கை 2050-ல் 20 கோடியாக உயரும். மேலும், இந்தியாவில் 80 வயதை எட்டியவர்கள் 4.3 கோடிக்கும்மேல் உள்ளனர். இது உலக அளவில் அதிகம்.

ஆயுள் அதிகரிப்பு!

1960-ல் நமது இந்தியர்களின் சராசரி ஆயுள் வெறும் 42 வயதுதான். இப்போது அது 65 வயதாக உயர்ந்திருக்கிறது.ஆனால், வருங்காலத்தில் 85 வயதுக்கு மேலும் வாழ்வார்கள் என்று மக்கள் தொகை கணக்கு அமைப்பு (Population Reference Bureau) கூறுகிறது. ஆகையால், நாம் வயதான காலத்துக்குச் சேமித்து வைப்பது மிக மிக அவசியம் ஆகிறது.

1960-ல் நமது இந்தியர்களின் சராசரி ஆயுள் வெறும் 42 வயதுதான். இப்போது அது 65 வயதாக உயர்ந்திருக்கிறது.ஆனால், வருங்காலத்தில் 85 வயதுக்கு மேலும் வாழ்வார்கள் என்று மக்கள் தொகை கணக்கு அமைப்பு (Population Reference Bureau) கூறுகிறது. ஆகையால், நாம் வயதான காலத்துக்குச் சேமித்து வைப்பது மிக மிக அவசியம் ஆகிறது.நமது ஆயுள் அதிகரிப்புக்கேற்ப நாம் வேலை செய்யும் வயது உயர்த்தப்படுவதில்லை. ஆகவேதான், பணியிலிருந்து ஓய்வு பெற்றபிறகும் குடும்பச் செலவுக்காக வேலைக்குச் செல்ல வேண்டிய நிலை ஏற்படுகிறது. இதனைத் தவிர்க்க பணிபுரியும் காலத்திலேயே, திட்டமிட்டு ஓய்வுக் காலத்துக்கு முதலீடு செய்வது அவசியமாகிறது.

சுமார் பத்து வருடங்களுக்கு முன்பு முதியோர் இல்லம் என்பது பெரிதாக இல்லை. ஆனால், இன்றோ எண்ணற்ற முதியோர் இல்லங்களைப் பார்க்க முடிகிறது. ஓய்வுக் காலத்துக்குச் சீரான வருமானத்துக்குத் திட்டமிட தவறியவர்களே இந்த முதியோர் இல்லங்களில் அடைக்கலமாகும் நிலை காணப்படுகிறது. இந்தக் காலத் தலைமுறையினர் எதிர்காலத் தில் இந்தப் பிரச்னையை சந்திக்காமல் இருக்க வேண்டும் எனில், ஓய்வுக்காலத்துக்குச் சேர்த்து வைப்பது அவசியம்.

பொதுவாக, நம் மக்கள் தங்களுக்குத் தேவையான அனைத்தையுமே அரசாங்கத் திடம் எதிர்பார்ப்பார்கள். இது அரசுக்கு ஒரு சவாலாக இருக்கிறது. இதனால் அரசு ஊழியர் களுக்கு வழங்கும் ஓய்வூதியத் திட்டத்தைக் கடந்த 2004-ம் ஆண்டு முதல் ரத்து செய்தது அரசாங்கம். ஆகவே, மாதச் சம்பளம் வாங்கும் தனிநபர்கள் தங்களின் ஓய்வுக்காலச் செலவுகளுக்குத் தாங்களே திட்டமிடும் நிலைமைக்குத் தள்ளப்பட்டு இருக்கி றார்கள். நம் ஓய்வுக்காலத் தேவைக்கு (அவரவர் தேவைக்கேற்ப) முன்னரே சீராகத் திட்டமிட்டுச் சேமிப்பது இன்றியமையாததாகும். இனி அவரவர் வாழ்க்கை, அவரவர் கையில்தான்.

20:20, 50:50 என்று கிரிக்கெட்டில்தான் கேள்விப்பட்டிருக்கிறோம். இது என்ன புதிதாக 30:30 என்று நீங்கள் கேட்கலாம். இது கிரிக்கெட் விளையாட்டல்ல, வாழ்க்கை விளையாட்டு. 30 வயது இளைஞன் 30 வருட வேலைக்குப் பிறகு, 60 வயதில் பணி முடிந்து தனது ஓய்வுக்காலத்தை அடைகிறான். இந்த இடைப்பட்ட காலமே (30-60) வாழ்க்கை விளையாட்டாகும். 60 வயதுக்குப் பிறகு 20 ஆண்டுகள், அதாவது 80 வயது வரை வாழ்வோம் என்கிறபோது, அந்த 20 ஆண்டுகளுக்கு நம்முடைய முதலீடு வருமானம் தருவதாக இருக்க வேண்டும். அதற்கேற்ப நமது முதலீட்டைத் திட்டமிடுவது அவசியம்.

இன்றைய இளைஞர்கள் மேற்படிப்பு முடித்து வேலை கிடைத்தவுடன், அவரவர் விருப்பத்துக்கு ஏற்ப செலவு செய்து வாழ்க்கையை அனுபவிக்கிறார்கள். ஆனால், அதே இளைஞன் திருமணத்துக்குப்பின், சுமார் 30 வயதில் எண்ணற்றக் கனவுகளோடு, குறிப்பாக, புதிதாக வீடு வாங்குதல், சுற்றுலா செல்வது, சொந்த கார் வாங்குவது, குழந்தைகளின் கல்வி மற்றும் திருமணம் என பல செலவுகள் இருப்பினும், விலைவாசி ஏற்றத்தைக் கருத்தில்கொண்டு தனது ஓய்வுக்காலத்துக்காகத் திட்டமிட வேண்டும்.

எப்படித் திட்டமிடுவது?

இன்றைய நிலையில் கணவன் - மனைவிக்கு மாத செலவு (சேமிப்பு தவிர்த்து, மாத செலவு மட்டும்) ரூ.10,000 என்று வைத்துக்கொள்வோம். 7% பணவீக்கம் என்று வைத்துக்கொண்டால், அவர்களது 60-வது வயதில் அந்தச் செலவு சுமார் ரூ.75,000-ஆக இருக்கும். 80-வது வயதில் இந்த மாத செலவு ரூ.2,94,000-ஆக அதிகரித்திருக்கும். அதற்கேற்ப எவ்வளவுக்கு எவ்வளவு ஓய்வுக் காலத்துக்குச் சேமிக்க முடியுமோ, அந்த அளவுக்கு அதிகம் முதலீடு செய்தால்தான், வயதான காலத்தையும் வளமாகக் கழிக்க முடியும்.

விலைவாசி ஏற்றம் என்பது அமைதியாகக் கொல்லும் ஓர் ஆயுதம். விலைவாசி ஏற்றமானது நமது வாங்கும் திறனைக் குறைப்பது மட்டுமல்ல, நமது முதலீட்டின் மூலமாகக் கிடைக்கும் வருமானத்தையும் குறைக்கும்.

இந்தியாவில் விலைவாசி ஏற்றத்தைக் கணக்கிட 1980-ல் இருந்து ஒவ்வொரு ஆண்டும் விலைவாசி ஏற்றம் குறித்த கணக்கீடு (Cost inflation index) செய்யப் படுகிறது. ஒவ்வொரு வருடமும் மார்ச் மாதம் முடியும் தருவாயில் இந்தக் கணக்கீடு செய்யப்படும். அன்று (1980-ல்) 100 புள்ளிகளாக இருந்த கணக்கீடு, 2014 மார்ச் மாத இறுதியில் 1024-ஆக இருக்கிறது. கடந்த 33 வருடத்தில் சராசரியாக 7.30% பணவீக்கம் உயர்வாகும்.

செலவு, கூட்டு வளர்ச்சியில் வளர்ந்து வரும்போது, நம் முதலீடும் அதே விகிதத்தில் வளர்கிறதா அல்லது விலைவாசி ஏற்றத்தைத் தாண்டி வளர்கிறதா என்பதையும் பார்ப்பது மிகவும் அவசியம். இதனால் 30 வயதில் மாத செலவுக்கு ரூ.10,000 தேவையென்றால், 60-வது வயதில் மாதம் ரூ.75,000 தேவை. இந்தத் தொகை சீராகக் கிடைக்க வேண்டும் எனில், அதற்கு முதலீடு செய்யத் தேவையான மொத்த தொகை ரூ.1,66,00,000. அதற்கு நீங்கள் (30x12=360) 360 மாதங்களுக்கு, மாதம் ரூ.4770 முதலீடு செய்ய வேண்டும். 12% வருமானம் கிடைத்தால், ரூ.1,66,00,000 தொகுப்பு நிதி (கார்ப்பஸ்) கிடைத்துவிடும்.

ஹெச்எஸ்பிசி வங்கியின் ஆய்வின்படி, பொதுவாக இந்தியர்கள் தங்களது மொத்த வருமானத்திலிருந்து 35% சேமிக்கிறார்கள். இந்த 35% என்பது தங்களின் பிள்ளைகளின் திருமணம் மற்றும் கல்விச் செலவுக்குத்தானேயன்றி, தங்கள் ஓய்வுக்கால வாழ்க்கைக்காக அல்ல.

மேலும், தங்களது வேலைப் பளு காரணமாக அவர்கள் மிகுந்த மன உளைச்சலுக்கு ஆளாகின்றனர். எனவே, அவர்கள் அதிக ஆண்டுகள் வேலை பார்க்க வேண்டும் என்கிற எண்ணம் இல்லாமல், குறுகிய காலத்திலேயே பணியில் இருந்து ஓய்வு பெறுகின்றனர்.

இன்று நம் இளைஞர்கள் முக்கிய மூன்று சவால்களை எதிர்கொள்ள வேண்டியி ருக்கிறது.

1. அதிக நாட்கள் வாழும் திறன் (Longer Life Span)

2. பணவீக்கம் (Inflation)

3. குறுகிய காலமே வேலை (Shorter Work Life) பார்ப்பது.

இந்த மூன்று சவால்களையும் வெற்றிகரமாக எதிர்கொள்ளும் ஒரு புதுமையான திட்டம்தான் இந்த 30:30 ஃபார்முலா. இந்த ஃபார்முலாவின்படி, ஒருவர் தனது ஓய்வுக்காலத்துக்குத் தேவையான பணத்தை எப்படி சேமிப்பது?

எப்படிச் சேமிப்பது?

பொதுவாக, ஓய்வூதியத்துக்காக பிஎஃப், ஓய்வூதியத் திட்டங்களில் சேமித்து வருவார்கள். அத்தகைய சேமிப்பானது விலைவாசியைக் கருத்தில்கொண்டு வளராததால், அவர்களது ஓய்வுக்காலத்துக்குப் பணப் பற்றாக்குறை ஏற்படுகிறது.

ஓய்வுக்காலச் சேமிப்பை, இளமைக் காலத்திலேயே தொடராமல், ஓய்வுக்காலம் நெருங்கும் காலத்தில் சேமிக்க ஆரம்பித்தால், தங்கள் ஓய்வுக்காலத்துக்குத் தேவைப்படும் தொகையில் பற்றாக்குறை ஏற்படுகிறது.

உதாரணமாக, இன்றைக்கு 50 வயதாகும் ஒருவருக்கு மாதம் 10,000 ரூபாய் குடும்பச் செலவு என்றால் 60 வயதில் பணி ஓய்வு பெறும்போது ஆண்டுக்கு 7% பணவீக்க அதிகரிப்பில், சுமார் ரூ.19,500-தேவைப்படும். ஒருவர் தனது 60-வது வயதில் ரூ.43 லட்சம் தொகுப்பு நிதி இருந்தால்தான் இந்தத் தொகையைப் பெற முடியும்.

இந்தத் தொகுப்பு நிதிக்கு அவர் மாதம் முதலீடு செய்ய வேண்டிய தொகை ஏறக்குறைய ரூ.18,700-ஆக இருக்கும் (12 % வருமானம் அடிப்படையில்). இந்த அளவுக்கு அதிகத் தொகையை 50 வயதுக்கு மேல் உள்ள எத்தனை பேரால் முதலீடு செய்ய முடியும்? அந்தவகையில் 30 வயது வாக்கில் 60 வயதுக்குப் பின் கிடைக்க வேண்டிய வருமானத்துக்கான முதலீட்டை ஆரம்பித்துவிடுவது நல்லது. கார் அல்லது வீடு வாங்க வேண்டும் என்றால், அவரவர் வருமானத்துக்கு ஏற்றாற்போல் எவ்வளவு தொகை வேண்டும் என்பதைக் கணக்கிட்டு, அதற்கேற்றாற்போல முதலீடு செய்தோ, கடன் வாங்கியோ பயன் பெறுகிறார்கள்.

ஆனால், ஓய்வுக்காலத்துக்கு எவ்வளவு தொகை சேமிக்க வேண்டும் என்று இலக்கில்லாமல் ஏதோ ஒரு தொகையை வருமான வரிச் சலுகைக்காகச் சேமிக்கிறார்கள். எவ்வளவு தொகை முதலீடு செய்ய வேண்டும் என்கிற விவரத்தை அட்டவணையாகத் தந்துள்ளோம், பாருங்கள்.

தங்களின் வாழும்முறைகேற்பவும் (லைஃப் ஸ்டைல்), செலவு செய்யும் தொகை போன்றவற்றைக் கவனித்து ஓய்வுக்காலத்துக்கு எவ்வளவு தொகை தேவை என்பதைக் கணித்து, அதற்கேற்றாற்போல் இளமைக் காலத்தில் முறையாக ஈக்விட்டி டைவர்ஸிஃபைடு மியூச்சுவல் ஃபண்ட் உள்ளிட்ட திட்டங்களில் மாதந்தோறும் முதலீடு செய்ய வேண்டும். அப்போதுதான் விலைவாசி ஏற்றத்தைத் தாண்டி, நமது முதலீடு அதிக வருமானத்தைத் தரும். இப்படிச் செய்யும் பட்சத்திலேயே நமது ஓய்வுக்காலத்தை நிம்மதியாக, சந்தோஷமாக கழிக்க முடியும்.

வளமான ஓய்வுக்காலம் என்பது திடமான சேமிப்பின் மூலமே சாத்தியம் என்கிற உண்மையை உணர்ந்து, இன்றே சேமிக்கத் தொடங்குங்கள். அமைதியான ஓய்வுக்காலத்துக்கான அடிப்படையை இப்போதே அமைக்க நடவடிக்கை எடுத்திடுங்கள்!

Permissions in this forum:

You cannot reply to topics in this forum

Location

Location